Introdução

O que vou ensinar a seguir está

mais para uma boa prática do que uma estratégia em si, já que ela deve ser

aplicada quando as coisas não saem exatamente como você planejou. Imagino que

tal prática venha a ser desenvolvida inevitavelmente em algum momento da vida

do investidor de opções, mas espero que esse post antecipe isso para algumas

pessoas.

Desenvolvimento

Geralmente quem opera lançando opções (posição vendida) não quer ser exercido, mas eventualmente uma hora isso vai acontecer. E uma boa forma de fugir dos custos de ser exercido (na maioria das corretoras 0,5% do valor da ação) e criar prejuízo contábil dedutível é recomprando as opções e comprando o ativo a mercado.

Isso só é possível porque

futuramente você pode abater o lucro com a compra forçada no limite de R$20.000.

Exemplo

Real

No dia 04/05/22 eu fiz a Venda Coberta de 100 PUTs MRFGR200 (Vencimento 17/06 e strike R$18,17) por R$1,46. Nesse dia MRFG3 havia caído de R$18,17 para R$16,76 e minha intenção era capturar uma eventual recuperação da cotação para a faixa dos R$18,00. Meu palpite de que haveria um Pull Back para os R$18,00 estava errado e a ação não parou de cair desde então.

Passado mais de um mês desde a venda da PUT a ação caiu bastante (fechou em R$13,68 em 15/06), de forma que a opções ficou muito ITM e praticamente impossível de fazer a rolagem, ou seja, o exercício era certo.

Foi então que decidi optar por recomprar as opções e comprar o ativo a mercado para reduzir os danos. Como a opção estava muito ITM em uma ativo com pouca liquidez para opções, o Book estava praticamente vazio. Entretanto, como fiz uma oferta de compra generosa, algum robô pescou a minha ordem. A seguir a conta que fiz para definir o valor da ordem: MRFG3 era negociada por R$14,00 no momento e o strike das PUTs era de R$18,18, portanto uma diferença de R$4,18. Então soltei uma ordem de R$4,20 que veio a ser executada imediatamente mesmo com o book vazio.

Logo após a execução da ordem das

opções eu fui e comprei 100 MRFG3 a mercado por R$13,99.

Comparação

com e sem a estratégia:

Sem a estratégia (deixar a

corretora exercer as opções):

PM = (Preço exercício * custo

corretagem) - Venda PUT

PM = (R$18,17 * 1,005) - 1,46 = R$16,80

e zero de prejuízo contábil para abater

Com a estratégia (recomprando a

opção e comprando a mercado):

PM = - Venda PUT + Recompra PUT +

Compra ação

PM = - R$1,46 + 4,20 + 13,99 =

R$16,73 e R274,74 de prejuízo contábil para abater com outras operações, ou

seja, uma economia de 7 reais em corretagem e aproximadamente 41 reais de I.R.

Isso porque foi um lote de apenas 100 opções.

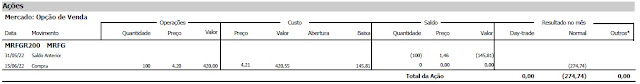

Operações com as PUTs:

Compra de MRFG3:

Observações:

1) Importante relatar aqui que

considero Marfrig uma boa empresa e estou satisfeito pelo valor que paguei por

elas. O segmento de carnes ganhou muito dinheiro em 2021 com o dólar nas

alturas, o que permitiu que tais empresas diminuíssem o endividamento e

pagassem bons dividendos. Como o dólar caiu, não espero que 2022 seja um ano

tão bom como o anterior, mas ainda assim acredito que a empresa consiga gerar

bastante caixa e pagar dividendos.

2) Essa foi uma venda COBERTA, então apesar de não estar nas contas acima ainda teve um dinheiro ganho com um mês e meio de CDB 100% CDI.

Nenhum comentário:

Postar um comentário