Antes de iniciar gostaria de esclarecer que não tenho FOFs em carteira e não gosto tanto desse segmento, cogitando comprar somente com um belo desconto e para surfar a queda dos juros.

1º) verificar o VP atualizado do dia procurando o

site do fundo, caso o FOF não tenha site, observe se faz muito tempo desde a

última atualização do VP. Essa informação é fundamental, já que será a

principal para a tomada de decisão;

2º) verificar a idade do FOF: fundos mais velhos

geralmente carregam mais posições que deram errado. Então quanto mais novo,

melhor;

3º) verificar o tamanho do fundo: quanto maior o

fundo, maior a dificuldade para realizar o giro de ativos. Considero o tamanho

ideal entre 100 e 200MM;

4º) verificar a porcentagem do lucro proveniente de

Ganho de Capital. Entre dois FOFs com P/VP na casa dos 0,80x eu escolho aquele

com maior porcentagem de renda proveniente de rendimentos;

5º) verificar porcentagem de CRIs na carteira. FOFs com esses ativos geralmente são precificados mais próximos a VP;

6º) verificar a carteira: observe se a carteira do

FOF te agrada. Eu pessoalmente prefiro FOFs que não ignorem FIIs de papel e não

estejam superconcentrados em Lajes Corporativas.

7º) Comparar o DY com os pares

E o Valuation?

Não vou fixar um P/VP ideal porque isso depende

muito do momento de mercado, entretanto, não me imagino comprando um FOF com

P/VP acima de 0,90x.

Análise dos FOFs que estão na minha mira:

- MORE11:

P/VP: 0,77x

Último DY: 1,03%

1. Site do fundo não atualiza o VP mas acredito que

não tenha mudado muita coisa desde o último informe mensal, que foi lançado

semana passada;

2. Fundo recente (2020);

3. Patrimônio de 203MM, tamanho bom;

4. No momento em que escrevo os ganhos de capital

estão em baixa, mas a não muito tempo atrás o fundo conseguia bastante dinheiro

em trades;

5. Não possui CRIs em carteira;

6. Não possui tantos fundos de CRI quanto eu gostaria, mas gosto da diversificação da carteira

7. DY acima de 1%, acima da média dos FOFs

- NAVT11:

P/VP: 0,83x

Último DY: 1,13%

1. Site não informa o VP atualizado diariamente,

mas faz pouco tempo desde o informe mensal e o mercado não se movimentando

desde então

2. Um dos FOFs mais recentes, teve início pouco

antes da janela de emissões se fechar completamente. Um dos principais efeitos

de ser um fundo novo é a baixa porcentagem em Lajes Corporativas, que agora já

está bem claro que vão sofrer mais do que os outros fundos de tijolos;

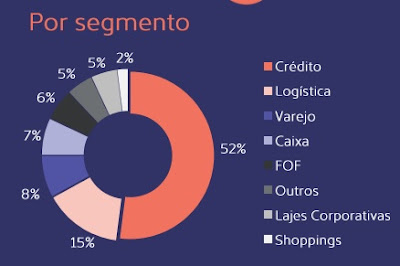

3. 94MM, bom tamanho. Observe como o fundo conseguiu mudar significativamente a carteira do fundo na imagem abaixo

4. Relatório Gerencial não apresenta uma DRE com

vários meses, mas ao menos em abril obteve um grande ganho de capital,

novamente mais um efeito por ser um FOF recente

5. Quase 15% do PL em CRIs;

6. Porcentagem elevada em fundos de papel tem seus pontos positivos e negativos, como vou expor no tópico seguinte. Algo que gostei bastante na carteira dele é a baixa porcentagem em fundos de lajes.

7. DY bem acima da média devido a alta porcentagem em fundo de papel, ou seja, proporciona um carrego maior, entretanto, um potencial de alta maior devido a baixa quantidade de fundos de tijolos.

Top.

ResponderExcluir